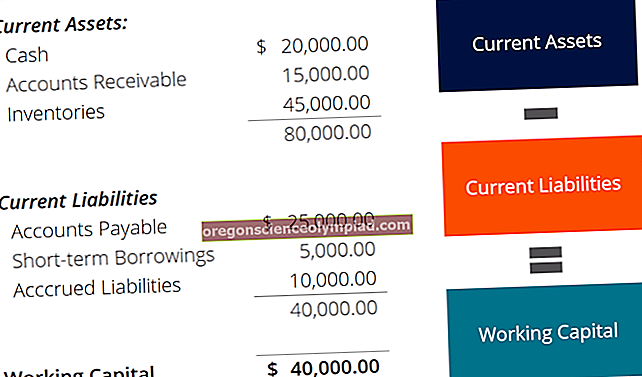

Grynasis apyvartinis kapitalas yra bendra trumpalaikio turto ir trumpalaikių įsipareigojimų suma. Jis naudojamas trumpalaikiam verslo likvidumui matuoti, taip pat gali būti naudojamas norint susidaryti bendrą įspūdį apie įmonės vadovų gebėjimą efektyviai panaudoti turtą. Norėdami apskaičiuoti grynąjį apyvartinį kapitalą, naudokite šią formulę:

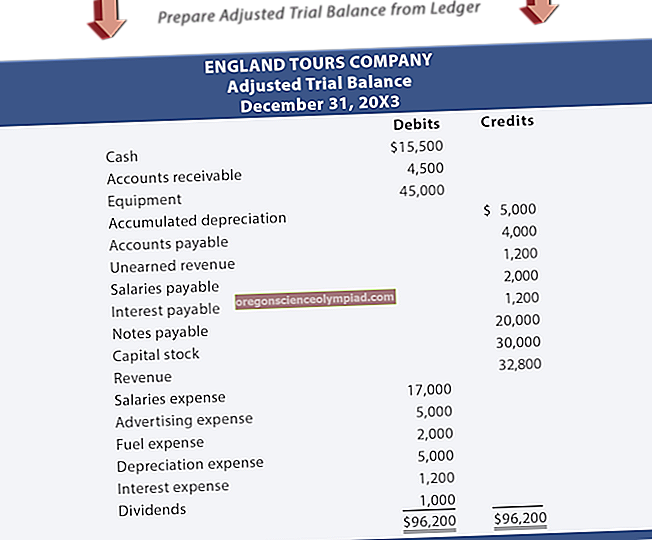

+ Pinigai ir pinigų ekvivalentai

+ Parduodamos investicijos

+ Gautinos prekybos sąskaitos

+ Inventorius

- Prekybos skolos

= Grynasis apyvartinis kapitalas

Jei grynasis apyvartinis kapitalas yra iš esmės teigiamas, tai rodo, kad trumpalaikės lėšos, gautos iš trumpalaikio turto, yra daugiau nei pakankamos sumokėti už einamuosius įsipareigojimus, kai juos reikia sumokėti. Jei šis skaičius yra iš esmės neigiamas, verslui gali nepakakti lėšų, kad būtų galima sumokėti už einamuosius įsipareigojimus, ir jam gali grėsti bankrotas. Grynasis apyvartinis kapitalas yra labiau informatyvus, kai stebimas pagal tendencijas, nes tai gali rodyti laipsnišką grynojo apyvartinio kapitalo kiekio gerėjimą arba mažėjimą laikui bėgant.

Grynasis apyvartinis kapitalas taip pat gali būti naudojamas įvertinti įmonės gebėjimą greitai augti. Jei ji turi didelių grynųjų pinigų atsargų, ji gali turėti pakankamai pinigų, kad galėtų sparčiau plėsti verslą. Ir atvirkščiai, dėl susiklosčiusios apyvartinio kapitalo padėties mažai tikėtina, kad verslas turi finansinių galimybių paspartinti savo augimo tempą. Konkretesnis gebėjimo augti rodiklis yra tada, kai gautinų sumų mokėjimo terminai yra trumpesni nei mokėtinų sumų terminai, o tai reiškia, kad įmonė gali surinkti grynuosius pinigus iš savo klientų, kol jai dar nereikia mokėti tiekėjams.

Grynasis apyvartinis kapitalas gali būti labai klaidinantis dėl šių priežasčių:

Kredito linijos. Verslo klientams gali būti suteikta didelė kredito linija, kuri gali lengvai sumokėti už bet kokį trumpalaikio finansavimo trūkumą, nurodytą grynojo apyvartinio kapitalo matavime, todėl realios bankroto rizikos nėra. Vietoj to, kredito linija naudojama visada, kai reikia sumokėti įsipareigojimą. Labiau niuansuotas požiūris yra grynojo apyvartinio kapitalo apskaičiavimas atsižvelgiant į likusį likutį kredito linijoje. jei linija buvo beveik sunaudota, tai yra didesnė likvidumo problemos galimybė.

Anomalijos. Jei matuojama tik nuo vienos datos, vertinimas gali apimti anomaliją, kuri nerodo bendros grynojo apyvartinio kapitalo tendencijos. Pavyzdžiui, didelė vienkartinė mokėtina sąskaita dar negali būti sumokėta, todėl atrodo, kad susidaro mažesnis grynojo apyvartinio kapitalo rodiklis.

Likvidumas. Trumpalaikis turtas nebūtinai yra labai likvidus, todėl gali nebūti naudojamas apmokėti trumpalaikius įsipareigojimus. Ypač atsargas galima konvertuoti į grynuosius su didele nuolaida, jei iš viso. Be to, gautinos sumos negali būti išieškomos per trumpą laiką, ypač jei kredito sąlygos yra pernelyg ilgos. Tai yra ypatinga problema, kai dideli klientai turi didelę derybinę galią dėl verslo ir todėl gali sąmoningai vilkinti savo mokėjimus.

Grynojo apyvartinio kapitalo dydį galima palankiai pakeisti vykdant bet kurią iš šių veiklų:

Reikalavimas iš klientų sumokėti per trumpesnį laiką. Tai gali būti sunku, kai klientai yra dideli ir galingi.

Aktyviau rinkti negrąžintas gautinas sumas, nors yra rizika erzinti klientus.

Dalyvaukite atsargų pirkime laiku, kad sumažintumėte investicijas į atsargas, tačiau tai gali padidinti pristatymo išlaidas.

Nepanaudotų atsargų grąžinimas tiekėjams mainais į papildymo mokestį.

Prailginkite dienų, kol mokėtinos mokėtinos sumos, skaičių, nors tai greičiausiai erzins tiekėjus.

Grynojo apyvartinio kapitalo lygio stebėjimas yra pagrindinis iždo darbuotojų rūpestis, kuris yra atsakingas už grynųjų pinigų lygio ir visų skolų poreikių, reikalingų numatomam grynųjų pinigų trūkumui kompensuoti, prognozavimą.

Panašios sąlygos

Grynasis apyvartinis kapitalas taip pat žinomas kaip apyvartinis kapitalas.