Įsigijimo vertinimas apima kelių analizių naudojimą, siekiant nustatyti galimų kainų, mokėtinų už kandidatą, įsigijimą. Yra daugybė verslo vertinimo būdų, kurie gali duoti labai skirtingus rezultatus, atsižvelgiant į kiekvieno vertinimo metodo pagrindą. Kai kurie metodai daro prielaidą, kad vertinimas pagrįstas prielaida, kad verslas bus parduotas bankroto kainomis, o kiti metodai orientuoti į būdingą intelektinės nuosavybės vertę ir įmonės prekės ženklų stiprumą, o tai gali duoti daug didesnį vertinimą. Tarp šių dviejų kraštutinumų yra daugybė kitų vertinimo metodų. Toliau pateikiami verslo vertinimo metodų pavyzdžiai:

Likvidavimo vertė. Likvidacinė vertė yra lėšų suma, kuri būtų surinkta, jei visas tikslinės įmonės turtas ir įsipareigojimai būtų parduoti ar apmokėti. Paprastai likvidavimo vertė skiriasi priklausomai nuo turto pardavimo laiko. Jei yra labai trumpalaikis „gaisro pardavimas“, tai numanoma suma, realizuota iš pardavimo, būtų mažesnė nei tuo atveju, jei įmonei būtų leista likviduotis ilgesnį laiką.

Nekilnojamojo turto vertė. Jei įmonė turi daug nekilnojamojo turto, jie gali būti pagrindinis verslo vertinimo pagrindas. Šis metodas veikia tik tuo atveju, jei beveik visas verslo turtas yra įvairių formų nekilnojamasis turtas. Kadangi dauguma įmonių nekilnojamąjį turtą nuomoja, o ne turi, šį metodą galima naudoti tik nedaugeliu atvejų.

Atleidimas nuo honoraro. O situacijos, kai įmonė turi reikšmingą nematerialųjį turtą, pavyzdžiui, patentus ir programinę įrangą? Kaip galite sukurti jiems vertinimą? Galimas požiūris yra atleidimo nuo autorinio atlyginimo metodas, kuris apima autorinio atlyginimo, kurį bendrovė būtų sumokėjusi už teises naudoti nematerialųjį turtą, įvertinimą, jei ji turėtų jį licencijuoti iš trečiosios šalies. Šis vertinimas pagrįstas panašaus turto licencijavimo sandorių atranka. Šie sandoriai paprastai nėra skelbiami viešai, todėl gali būti sunku gauti reikiamą lyginamąją informaciją.

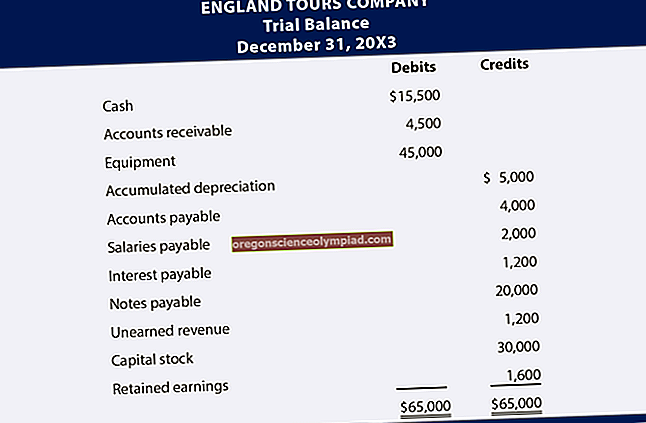

Knygos vertė. Buhalterinė vertė yra suma, kurią akcininkai gautų, jei įmonės turtas, įsipareigojimai ir privilegijuotos akcijos būtų parduotos ar sumokėtos tiksliai tomis sumomis, už kurias jie yra įrašyti į įmonės buhalterinę apskaitą. Labai mažai tikėtina, kad tai kada nors iš tikrųjų įvyks, nes rinkos vertė, už kurią šie daiktai būtų parduoti ar sumokėti, gali labai skirtis nuo jų užregistruotos vertės.

Įmonės vertė. Kokia būtų tikslinės bendrovės vertė, jei pirkėjas pirktų visas savo akcijas atviroje rinkoje, sumokėtų visas esamas skolas ir visus likusius grynuosius pinigus laikytų tikslinio balanse? Tai vadinama verslo įmonės verte ir ji yra visų apyvartoje esančių akcijų rinkos vertės ir visos negrąžintos skolos, atėmus grynuosius pinigus, suma. Įmonės vertė yra tik teorinė vertinimo forma, nes ji neįtraukia įtakos tikslinės bendrovės akcijų rinkos kainai, paskelbus perėmimo pasiūlymą. Be to, jis neapima kontrolės premijos įtakos vienos akcijos kainai. Be to, dabartinė rinkos kaina gali nerodyti tikrosios verslo vertės, jei akcijomis prekiaujama nedaug, nes keli sandoriai gali iš esmės pakeisti rinkos kainą.

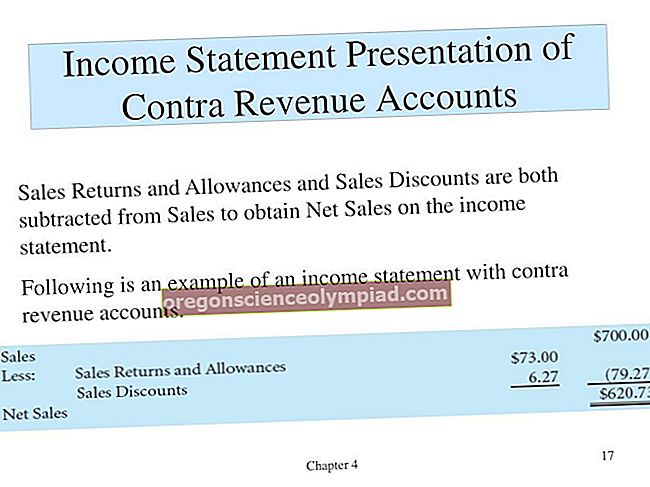

Daugybinė analizė. Gana lengva surinkti informaciją, pagrįstą viešai valdomų įmonių finansine informacija ir akcijų kainomis, ir tada paversti šią informaciją vertinimo kartotiniais, pagrįstais įmonės rezultatais. Šie kartotiniai gali būti naudojami apskaičiuojant apytikslį konkrečios įmonės vertinimą.

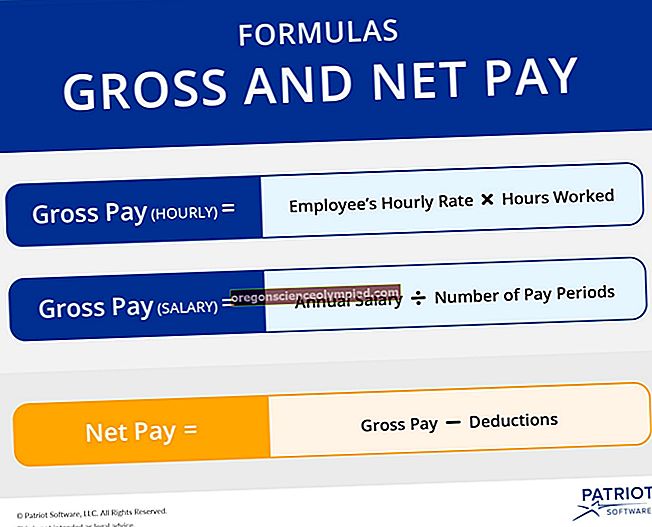

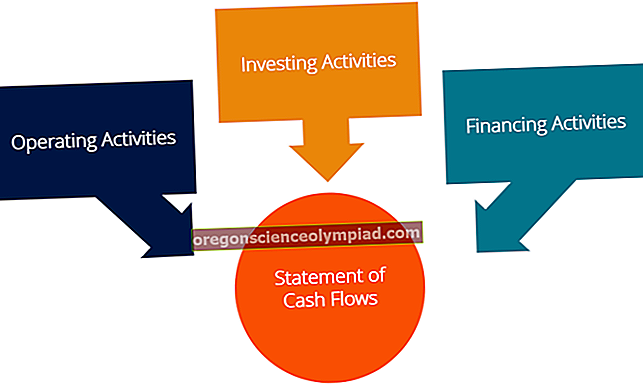

Diskontuoti pinigų srautai. Vienas iš išsamiausių ir pateisinamų verslo įvertinimo būdų yra diskontuotų pinigų srautų naudojimas. Taikydamas šį metodą, įsigyjantis asmuo susikuria numatomus tikslinės bendrovės pinigų srautus, remdamasis savo istorinių pinigų srautų ekstrapoliacijomis ir sinergijos lūkesčiais, kuriuos galima pasiekti sujungus du verslus. Tada šiems pinigų srautams taikoma diskonto norma, kad būtų galima įvertinti dabartinį verslo vertinimą.

Replikacijos vertė. Įsigyjantis asmuo gali skirti vertę tikslinei įmonei, remdamasis išlaidų, kurias jis turėtų patirti, kurdamas tą verslą „nuo nulio“, sąmata. Tai reikštų, kad per ilgą reklamos ir kitų prekės ženklo formavimo kampanijų seriją vartotojai turėtų žinoti apie prekės ženklą, taip pat sukurti konkurencingą produktą per kelis kartojamus produktų ciklus. Taip pat gali tekti gauti reguliavimo leidimus, atsižvelgiant į susijusius produktus.

Palyginimo analizė. Įprasta vertinimo analizės forma yra perkainoti įsigijimo sandorių, kurie buvo baigti per pastaruosius ar dvejus metus, sąrašus, išskirti sandorius tos pačios pramonės įmonėms ir naudoti juos siekiant įvertinti, ko verta verta tikslinė įmonė. Palyginimas paprastai grindžiamas pajamų dauginimu arba pinigų srautu. Informaciją apie palyginamus įsigijimus galima gauti iš viešų dokumentų ar pranešimų spaudai, tačiau išsamesnę informaciją galima gauti sumokėjus už prieigą prie bet kurios iš kelių privačių duomenų bazių, kuriose kaupiama ši informacija.

Įtakos kainų taškas. Galimas svarbus momentas, turintis įtakos kainai, yra kaina, už kurią pagrindiniai įtaką darantys veiksniai įsigijo tikslinę įmonę. Pvz., Jei kas nors gali paveikti pardavimo patvirtinimą, o tas asmuo įsigijo tikslines akcijas po 20 USD už akciją, gali būti nepaprastai sunku pasiūlyti kainą, kuri yra mažesnė nei 20 USD, neatsižvelgiant į tai, kokias kitas vertinimo metodikas galima gauti už kainą. Įtakos kainų taškas neturi nieko bendro su vertinimu, tik minimalią grąžą, kurią pagrindiniai įtaką darantys asmenys yra pasirengę priimti už savo pradines išlaidas.

IPO vertinimas. Privati įmonė, kurios savininkai nori ją parduoti, gali laukti potencialių pirkėjų pasiūlymų, tačiau tai padarius gali kilti ginčų dėl įmonės vertės. Savininkai gali gauti naują požiūrį, viešindami įmonę viešai derybų dėl įsigijimo metu. Parduodančiai įmonei tai turi du privalumus. Pirma, tai suteikia bendrovės savininkams galimybę pradėti pirminį viešą akcijų siūlymą ir galiausiai įgyti likvidumo parduodant savo akcijas atviroje rinkoje. Be to, jame pateikiama antroji nuomonė dėl bendrovės vertinimo, kurią pardavėjai gali naudoti derybose su potencialiais pirkėjais.

Strateginis pirkinys. Galutinė vertinimo strategija tikslinės įmonės požiūriu yra strateginis pirkimas. Tai yra tada, kai įsigyjantis asmuo nori išmesti visus vertinimo modelius ir vietoj to apsvarstyti strateginės naudos turėjimą tikslinę įmonę. Pavyzdžiui, įsigyjantis asmuo gali būti paskatintas manyti, kad jis turi užpildyti kritinę skylę savo produktų linijoje, arba greitai įvesti produkto nišą, kuri laikoma pagrindine jos išlikimo būsena, arba įsigyti pagrindinę intelektinės nuosavybės dalį. Šioje situacijoje sumokėta kaina gali būti gerokai didesnė už tą sumą, kurią priešingu atveju būtų galima pasiūlyti racionaliai nagrinėjant klausimus.